Burak Arzova Yazio: Türkiye Cumhuriyet Merkez Bankası Faiz Kararı Öncesi Tespitler?

Burak Arzova Yazio: Türkiye Cumhuriyet Merkez Bankası Faiz Kararı Öncesi Tespitler?

Geçtiğimiz hafta (12.Ekim-16 Ekim Haftası) ekonomiyi yakından takip edenler açısından veri yoğun geçen bir haftaydı. İçeride hem 3. çeyrek büyümesini tahmin etmemize bizi yaklaştıran Sanayi Üretim Verisi en çok beklenen verilerden biriydi. Bu veriyle birlikte Perakende Satış Endeksleri ve Ciro Endeksleri geldi. Bu veriler yakından takip ettiğimiz veriler.

Geçen hafta benim için de çok yoğun geçti. Uzun zamandır üzerinde çalıştığımız “Endekslerle Türkiye Ekonomisi” kitabımız Remzi Kitabevinden çıktı. Hem kendimle ilgili nedenlerden hem de yeni çıkan kitabın verdiği yoğunlukla geçen hafta yazımı yazamadım. Peşinen özürlerimin kabulünü rica ederim.

Ekonomiyi arz ve talep noktasından düşündüğümüzde Sanayi Üretim Verisi işin arz yönünü gösteresi bakımından önemliyken, Perakende Satış Verileri talep yönünü takip etmeye imkân tanıdığı için genel trendi görmek bağlamında önem arz ediyor. Sektörel bazlı cirolardaki artış ya da azalışı takip etmek de sektörlerin satış, karlılık durumlarının analizi, devletin vergi beklentisi ve banka ve finans kurumları açısından da verilmiş kredilerin tahsil edilebilirliğinin öngörüsü açısından önem taşıyor.

Bu veriden başka IMF tarafından Ekim 2020 Dünya Görünüm raporu açıklandı. Bu rapor içerisindeki ülkemize yönelik öngörülere (özellikle 2020 Büyüme Öngörüsü) kısmen itirazlarımı dile getirdim. Özellikle büyüme konusunda IMF kadar kötümser değilim. IMF 2020 genelinde -%5'lik bir büyüme yani daralma öngördü. Bu oldukça kötümser bir öngörü. Bu oranda yüksek bir daralmanın mevcut verilerle sinyalini almadığımızı hemen söylemeliyim. IMF raporundaki daralma beklentisine şaştığı söylediğimde haliyle çok fazla sayıda kişiden, açıklanan verilere güvenip de nasıl yorum yaptığım sorusu da geliyor.

Yakından takip edenler bilirler, “verilerin güvenilirliği” konusunda geçtiğimiz haftalarda yazmıştım. Verilere güvenilmediği her durumda mevcut resmi verilerle ne kadar yorumda da bulunsanız, size yönelik de itirazlar oluyor.

IMF’in Türkiye daralma tahminine ilişkin itirazım, bu öngörünün altında yatan teknik detayın açıklanmamış olması. Onlar da bizim gibi resmi verilerden yararlanıyorlar ve hangi şekilde analiz ederseniz edin söz konusu bu % 5 oranındaki daralma rakamına ulaşılamıyor. Yıl sonuna bu kadar yakınken, hangi gerekçelerle % 5 daralmayı öngördükleri, bizim için de belki atlamış ya da görememiş olduğumuz bir husus varsa, görebilmek açısından önemli bir veri olacaktır.

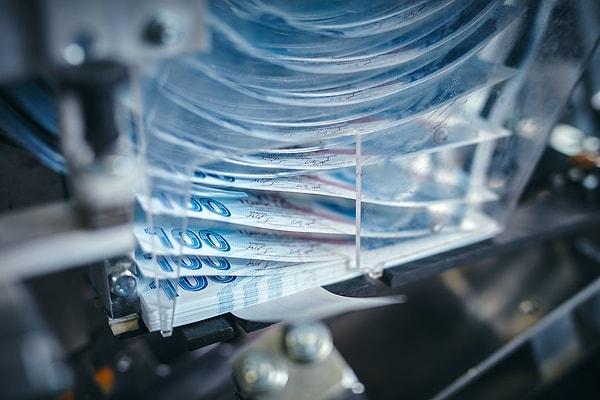

Bu haftaya geldiğimizde (yabancıların ifade ettiği şekilde 43. Hafta), bu haftanın en önemli konusu Türkiye Cumhuriyet Merkez Bankasının faiz kararı olacaktır. TCMB bankasından beklenen haftalık repo faizini (politika faizi) 75 ile 150 baz puan artırması yönünde.

TCMB geçtiğimiz ay yapılan para politikası kurulu toplantısında politika faizini 200 baz puan artırarak sürpriz yapmıştı.

Aslında geçtiğimiz ay da herkes TCMB’nin fonlama faizinin geldiği nokta itibariyle faiz artışı yapması gerektiğini bilmesine rağmen, TCMB’nin bu artışı yapıp yapamayacağı konusunda bir görüş bildiremiyordu. TCMB’nin hükûmete rağmen karar alamayacağı yönündeki genel kanaat bu beklentiyi doğruyordu.

Malum hükûmetin faize hassasiyeti var. Artık hepimiz biliyoruz.

Her ne kadar faizin enflasyonun sebebi olmadığını kendimize özgü yaşadığımız tahribat ve yaklaşık 100 milyar USD kadar döviz harcamasıyla kanıtlamış olsak da, ekonomistler bunun böyle olmadığını yıllar önce zaten tüm dünyaya söylemişti. Biz ise bu genel ekonomi kuralını inkâr ettik. Bunun doğru olmadığını düşündük, hatta kalben inandık. Faizin enflasyonun sebebi olduğunu iddia edip, bu teori uğrunda tahribata uğradıktan sonra, ekonomistlerin böyle olmadığına yönelik söyleminin doğru olduğunu anlamış olduk. Sonuçta gelir kaybına, itibar kaybına uğradık. Paramız, adını zor telaffuz ettiğimiz ülke paralarının değerinin altında kaldı.

TCMB’nin son faiz artırım kararıyla bu teorinin artık rafa kalktığını (ortadan kalktı demek için hâlâ çok erken) söyleyebiliriz. TCMB bir önceki ayki PPK Toplantısı’nda temkinli duruşa geçti ekonominin gerçeği ile bizi tekrar yüzleştirdi. Son derece normal olan bu kararı, avuçlarımız patlayana kadar alkışladık.

Şimdi TCMB’den beklenen bu temkinli duruşunu sürdürmesi.

Burada takip ettiğimiz hususların başında Ağırlıklı Ortalama Fonlama Faizi geliyor.

Ağırlıklı Ortalama Fonlama Faizi, piyasadaki likidite ihtiyacının karşılanması için Merkez Bankası tarafından, çeşitli enstrümanlarla (repo, depo vb.) farklı vadelerde (gecelik, haftalık vb.) yapılan fonlamanın faizlerinin ağırlıklı ortalamasıdır. TCMB Toplam Fonlaması ise piyasadaki likidite ihtiyacının karşılanması için Merkez Bankası tarafından söz konusu enstrümanlarla yapılan fonlama miktarlarının toplamıdır.

Şimdi TCMB tarafından belirlenmiş oranları şu şekilde:

Haftalık Repo Faizi (Politika Faizi) % 10,25

Gecelik % 11,75

Geç Likidite Penceresi % 13,25

TCMB verilerine göre 16 Ekim 2020 tarihi itibariyle Ağırlıklı Ortalama Fonlama Maliyeti % 12,26 dayanmış durumda.

Bu oran kenarda dursun. Enflasyon Beklentisindeki bozulma, portföy çıkışlarında devam eden artış, altın talebindeki süreklilik (Ekonomi Yönetimi artık cari açığı – Altın Dışı – olarak da açıklıyor) ve TCMB kredibilitesine yönelik endişeler de faiz artışını zorunlu kılıyor.

Bu endişe ve tespitlere ilave olarak Avrupa’nın birçok ülkesinde artan COVID-19 vakaları nedeniyle, kısmi kapanmaları ve bu kapanmalar nedeniyle ülke ekonomilerinin yavaşlaması gerçeğini, buna ilaveten Türkiye’nin Avrupa’ya yönelik ihracatında ivme kaybı ihtimalinin yükselişini de ekleyebiliriz.

Faiz artışına karşılık yetersiz reel faiz, ülkede yerleşiklerin dolara olan talebini kesmekten uzak. Dolarizasyon yine devam ediyor. Bunu önleyebilmenin ve yabancı girişlerini artırmanın yolu % 2,5 - % 3,5 Aralığında reel faiz ödemek gerekli gibi duruyor. Enflasyon beklentisinin bozulmasıyla gerçekleşmenin % 12,5 - % 13,0 Aralığında olacağını düşünürsek, politika faizinin 2,5 puan reel faiz ilavesiyle % 15 ile % 15,5 Aralığında olması gerekecektir.

Buna göre eğer TCMB 200 baz puanlık bir faiz artışına giderse, politika faizi %12,25 olarak gerçekleşirken, üst bant % 15,5 yükselecektir ki, bu durum enflasyon beklentisi ile uyumlu bir duruma bize ancak taşır.

TCMB’nin faiz artışından kaçındığı her toplantı, bir sonraki aşamada daha yüksek şiddetle bir faiz artışını gerektirdiği için, TCMB’nin geçmişte yaşanan ve tecrübe edilen duruma bir kere daha düşmeyeceğini tahmin ediyorum.

Hepinize iyi bir hafta dilerim. Sağlıkla kalın.

Keşfet ile ziyaret ettiğin tüm kategorileri tek akışta gör!

Yorum Yazın