Seçimden Sonra Faizler Yükselirse? Bankacılık Krizinde Sular Durulmadı Türk Bankalarını Ekonomistler İnceledi

ABD'de başlayan, Avrupa'da etkileri sert bir şekilde hissedilen bankacılık krizinde henüz rahatlama görülmedi. Türkiye'de de bankaların yapılan düzenlemelerle varlıklarında görülen menkul kıymetler için 'ne kadar riskli?' tartışması devam ediyor. Ekonomi dünyasının önemli isimleri bu konuyu tartışmaya ve incelemeye devam ediyor. Bir de seçim sonrası süreçte beklenen olası faiz artışlarının artıracağı ya da su yüzüne çıkaracağı sorunlar gözümüze batmaya başladı. Faizler yükselince, sular çekilecek mi?

ABD'de SVB'nin batışıyla başlayan süreçte, şimdilik kontrol altında görülen bankacılık krizi, tartışılmaya devam ediliyor.

Avrupa'da da mevcutta sorunlu olan 166 yıllık Credit Suisse'de de çöküş yaratan süreç, orada da devletlerin müdahalesi, UBS'in alımı derken bir şekilde sakinleştirildi. Ancak bitti mi? Türkiye'de durum ne? Ekonomistler inceledi.

Yerel dinamiklerle başlayalım: Krediler bir yana, mevduat diğer yana... Bankaların maliyetlerinin yükseldiğine vurgu yapıldı.

'Bakalım bankalar bu yükü ne kadar taşıyabilecek?' diyen Alaattin Aktaş, önemli bir maliyet hesabı yapıyor. Şu süreçte bankaların ortalama faiz maliyetini hesaplamanın kolay olmadığına vurgu yaparak, sadece mevduata üzerinden hesap yapmanın yeterli olmadığını belirtti.

Tüm bankacılık sistemi üzerinde yürütülen tahminlerde ortalama mevduat maliyetinin yüzde 17 olduğunu belirtirken, KKM'de de oranlar TL ve DTH üzerinden değişebiliyor.

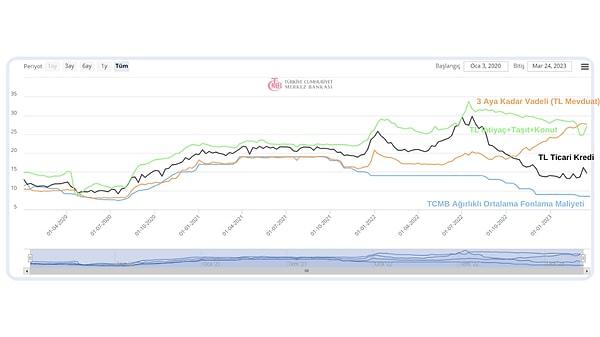

Üç ay vadeli (mevduat) gösterge alınarak, 2020 başından bu yana faizlerin seyrine bakıldığında kredi ve mevduat faizlerinin yer değiştirdiği görülüyor. Kısaca "paranın maliyeti artıyor."

Aktaş, paranın zorunlu olarak düşük getirili kamu kağıtlarına yatırıldığını açıklarken, kredi faizlerinin de baskılandığını hatırlatıyor. Anlamı: Para pahalılaşıyor ama giderek daha düşük getiri sağlayacak şekilde kullanılmak zorunda kalınıyor.

'Farkın giderek daralmasının bankalar için hiç de hoş bir senaryoya işaret etmediğini' söyleyen Aktaş, bankaların sıradan işletmeler olduğunu da hatırlatarak 2001 krizine atıf yaparak, ağır bedellerin ödendiğini ve tekrar yaşanmaması adına radikal önlemlerin alındığını vurguluyor. Henüz etkilerinin bilançoya yansımadığına dikkat çekiyor.

Eski hazineci, ekonomist Kerim Rota da küresel bankacılık krizi ve Türkiye ilişkisini "Maslak Levent Hattında Kaza Olur Mu?" başlığıyla inceliyor.

Rota, incelemesinin daha başında önemli bir tespitle başlıyor: 'Bankaların yönetmeleri gereken birçok risk var. Bunların en bilinenleri, likidite riski, kredi riski, faiz riski ve kur riskidir. Daha az konuşulanı ise itibar riskidir. Oysa banka ve şirket çöküşlerinin çoğu itibar riskinin ortaya çıkmasıyla tetiklenir.'

SVB'nin yapısal sorunları içinde de mevduat yoğunlaşma ve faiz risklerine dikkat çekerken, itibar riskini bu ikisinin tetiklediğini ve likidite riskinin ortaya çıkarak son durumu yarattığını açıklıyor.

Gelelim Türk bankalarına! Seçim sonrası herkesin her halükarda beklediği faiz artışı olursa bizim bankalarımız da sorun yaşar mı?

Döviz talebini kesmek, KKM ve Hazine tahvili satışları için TCMB'den yapılan düzenlemelere değinerek, faizlerin düşmesine karşın, krediye erişimin zorlaşmasına işaret ediyor. Bankaların elindeki enflasyonun çok altında faizli, vadesi 4 yıl ve üzeri Hazine tahvillerinin faiz yükselişinde zarar vereceğinin 'çok açık' olduğunu söyleyen Rota, anca bizde durumun daha “yönetilebilir” olduğunu şu verilerle destekliyor:

SVB varlıklarının yüzde 57’si tahvil ve bonodan oluşurken, Ocak 2023 itibarıyla Türk bankalarının varlıklarının yüzde 16,8’si tahvil ve bonolardan oluşuyor. Faiz riski yaratacak kısım ise yüzde 9,2. “Finansal baskılama” diye tanımlanan uzun vadeli sabit faizli TL tahvil alımlarının varlıkların yüzde 3 ila 4’ü arasında olduğu hesaplanıyor.

5 yıl ortalama vadeden hesapla, tahvil faizlerinde olası yüzde 10 artışın 142 milyar TL ya da özkaynaklarda yüzde 10 gibi bir zarar oluşturacağı öngörülüyor.

Bu yönetilebilir bir oran ve hemen gelir tablosuna yansımayacak. Ayrıca SVB’de 'vadeye kadar elde tutulacak' olan menkul kıymetler yüzde 43 olurken, bizim bankalarımızda yüzde 8’in altında.

Kısaca TL tahvil faizlerinde olası artış karşılanabilecek düzeyde görülüyor. Bir de seçim sonrası hükümet değişimi olursa, normalleşme ile CDS'lerde görülecek gerileme, yabancı para tahvillerinden kazanç olasılığı taşıyor.

Banka özelinde farklılıklar olabileceğini göz önünde tutmak gerektiğini hatırlatan Kerim Rota, endişe edecek başka iki sorun olduğunu söylüyor:

Bankaların riskleri bertaraf etmek için dengeleyici finansal araçlarının kalmaması ile ekonomik politikalar eşliğinde devreye alınan uygulamaların 1 yıl içinde riskleri özkaynakların yüzde 10’una taşıması.

"'Finansal baskılama' ile ne kurlar ne de faizler uzun süre kontrol edilebilir. Bu amaçla uygulanan müdahaleler hastayı ilaçla uyutmak gibidir. Zaman uzadıkça hasarlar onarılmaz hale gelir, yaygınlaşır ve kaçınılmaz son yaklaşır."

Dr. Fatih Özatay da ABD'de durum değerlendirmesi yaparak TCMB'nin seçim sonrası normale dönmesi halinde olabilecekler için, faizler ve enflayson üzerinden bir tablo sunuyor

Özatay, seçim sonrası ekonomi politikasının olması gereken şekle bürünmesi halinde hazırladığı senaryoda, Mayıs 2023'te yüzde 50 olası ve Mayıs 2024’te de beklentinin yüzde 25-30 arasında olduğu enflasyondan yola çıkarak, yüzde 8,5 olan faizin 'peyderpey' 29-34 aralığına yükseldiği hesabını yapıyor.

Süreçte yine de önemli bir negatif reel faiz oluşsa da bir yıl sonrası için az sayılmayacak bir (pozitif) reel faiz öngörüyor. Bunun doğru bir şekilde piyasalara anlatılmasıyla, dünyada 'başka' bir sorun olmadığı sürece, CDS'lerin gerilemesi, TL'de bir süre sonra dengelenme oluşması, enflasyonun düşmesi demek olduğunu anlatıyor.

TCMB’nin faiz artırımında bankacılık sektörünün duyarlılığına dikkat edilmesi gerektiğini de ayrıntılı stres testleriyle şimdiden yönetilmesi gereken bir durum olduğunu belirten Özatay, sağlıklı bir faiz yönetimiyle KKM'den çıkış sürecinin de TL'den dövize geçişi yönetebilmek için önemini vurguluyor.

Sonuçta zamanlamanın önemi ve tüm bunların yanında yapısal reformlar, maliye ve finansal istikrar politikalarının da birlikte yürütülmesinin önemini anlatıyor.

Konuyla ilgili son ve kritik yorumu Mahfi Eğilmez de görüyoruz: "Faizi Artırsak Enflasyon Düşer mi?" sorusunu cevaplıyor.

Eğilmez, enflasyonda yükselişin sürdüğü ve faizleri artıran İngiltere ile Türkiye'yi karşılaştırdığı değerlendirmesinde, enflasyon ile faiz ilişkisine dair, 'Enflasyon yükselmeye başladığında faiz de aynı şekilde yükseltilmeyip beklenirse bir süre sonra enflasyon denetimden çıkabilir' derken, aradaki farkın çok açılması halinde faizi enflasyonun üzerine çıkaracak bir kararın alınmamasının ani çözüm olmayacağını ve sert bir artışın da büyüme ve işsizlik sorunları yaratabildiğini ve 'Ekonominin geleceğine ilişkin beklentiler olumlu değilse faiz artışı tek başına uzun vadeli çözümler getirmez' diye anlatıyor.

"Faizi hem düşük tutup hem de enflasyon arttığında artırmazsanız enflasyonu denetleyemezsiniz."

Eğilmez, faizi sonradan ve yavaş yavaş artırmanın da katkısının hemen oluşmayacağını vurgulayarak, Çinli bilgelerin, “Uçurumun kenarında atın yularını çeksen de fayda etmez” sözünü hatırlatıyor.

Önemli olanın atın uçurumun kenarına gelmemesi olduğuna dikkat çeken Eğilmez, "Faiz, tek başına uzun vadede enflasyonu düşüremez ama tek başına enflasyonu azdırmaya yeter" cümlesiyle finali yapıyor.

Kısaca, seçim sonrası ekonomi bilenleri korkutmaya devam ederken, her halükarda yapılacakların belli olduğu ortamda, 'denge' ve 'zamanlama' gibi kavramlar bozulan dinamikler içinde öne çıkıyor.

Seçimlerden sonra bankalar, sanayi, faiz, enflasyon, resesyon ve TL, dolar gibi yönetilmesi gereken çok fazla unsur karşısında böyle 👇 bir ekonomi yönetimi izleyeceğimiz kesin gibi. Sizce?

Keşfet ile ziyaret ettiğin tüm kategorileri tek akışta gör!

Yorum Yazın